Bạn phải nhận diện và đầu tư được “siêu cổ phiếu” nếu muốn làm giàu từ chứng khoán, dưới đây là một vài dấu hiệu của “Siêu cổ phiếu”theo phương pháp của Tichtru.

Hãy tìm kiếm các “siêu cổ phiếu”

Tất nhiên những lời khuyên của tỷ phú như Warren Buffett hay Munger bao giờ cũng để lại trong bạn nhiều ấn tượng hơn là phân tích của Tichtru. Một trong những lời khuyên kinh điển của các Ngài là hãy cố gắng duy trì tỷ suất lợi nhuận 15-30%/năm trong nhiều năm, bạn sẽ trở nên giàu có. Bảng tính sinh lời của đồng vốn (với lợi nhuận kép 20%/năm) ra con số khủng khiếp sau vài chục năm… thường được show ra để minh chứng cho bạn rằng, hãy đầu tư “dài hạn” và kỳ vọng mức sinh lời “hợp lý”.

Điều này là đúng – nếu bạn cũng có vị thế như Warren Buffett – quản lý một số vốn khổng lồ, không bao giờ bị sa thải, không phải lo “cơm áo gạo tiền” ngay từ thời trẻ, xuất thân trong một gia đình trung lưu ở Mỹ (bố là thượng nghị sĩ) và có cơ hội tiếp cận với đầu tư từ rất sớm.

Ở Việt Nam, nếu Bạn đã tự do tài chính, mong muốn bảo toàn tài sản và sinh lời một cách bền vững, thì việc nghe theo lời khuyên của Buffett (mua chứng chỉ quỹ đầu tư chỉ số) là một lựa chọn khôn ngoan. Các quỹ đầu tư chỉ số (với chi phí thấp) đã đánh bại thành tích của nhiều quỹ chủ động trong một thời gian đủ dài để Bạn tin tưởng.

Còn nếu Bạn là một Nhà đầu tư năng động, còn trẻ, mong muốn tốc độ sinh lời nhanh hơn, thì đừng giới hạn mình vào kinh nghiệm của một người Mỹ. Bạn có thể đạt được tỷ suất sinh lời gấp nhiều lần mức 20-30%/năm (xin nhấn mạnh – gấp nhiều lần) ở Việt Nam. Ở Mỹ, nhiều Nhà đầu cơ nổi tiếng như Mark Minivini cũng đạt tỷ suất sinh lời hàng trăm phần trăm. Trong một năm!

Nên, đừng cười vì Chúng Tôi dùng nhiều lần cụm từ “siêu cổ phiếu” để giới thiệu về phương pháp của mình. “Siêu cổ phiếu” không phải là cụm từ dùng để PR, mà là một hiện thực đã xảy ra, trải dài từ 2013 đến thời điểm này (2021), với vô vàn các cơ hội mà Chúng Tôi (và khách hàng) đã trải qua.

So với các quỹ đầu tư vốn lớn, NĐT cá nhân chúng ta ít nhiều đều có những lợi thế. Một lợi thế rõ nhất là “năng động” (nói theo ngôn ngữ học thuật); còn “thực tế” thì do Chúng Ta có vốn ít.

Vốn ít nên dễ dàng mua-bán, chuyển trạng thái trong một phiên. Nếu là một nhà quản lý quỹ 50 -100 triệu đô, thì chỉ việc mua-bán cũng phải trải qua quy trình thẩm định, đánh giá rất mất thời gian.

Vốn ít nên Bạn dễ dàng tiếp cận các cổ phiếu có vốn hóa nhỏ, thanh khoản thấp. Sau khi phân tích kỹ càng và nhận định đó có thể là một “siêu cổ phiếu”, Bạn có thể “tất tay”, tập trung cho 1 mã duy nhất. Các Quỹ đầu tư thì không có quyền năng “xa xỉ” như vậy. Họ buộc phải quan tâm vấn đề “thanh khoản”, quy mô của doanh nghiệp đầu tư, để nếu “thoái” thì họ không bị mắc kẹt ở doanh nghiệp nhiều năm giống như nhiều bài học nhãn tiền trước đây.

“Tìm siêu cổ phiếu tăng giá x2, x3 trong 1 năm là điều khả thi ở Việt Nam”

Founder Tichtru – Đoàn Xuân Thạo

Điều tuyệt vời, là hầu hết các siêu cổ phiếu tăng gấp thếp nhiều lần đều có xuất phát điểm ở mức vốn hóa vài trăm tỷ đồng (một số có mức vốn hóa vài chục tỷ). Rõ ràng đây là địa hạt mà NĐT cá nhân có lợi thế hơn hẳn.

Nếu chỉ kỳ vọng mức sinh lời 15-20%/năm, thì tốc độ tăng tài sản của Bạn sẽ chậm hơn đáng kể so với quá trình lão hóa của bản thân, và sự mất giá của đồng tiền.

Chúng Tôi đã chỉ ra nhiều “siêu cổ phiếu” trong quá khứ từng tăng gấp đôi, gấp ba theo phương pháp của DaucoTichtru. Bài viết này chỉ giới hạn vùng tìm kiếm từ 2020-nay, TTCK Việt Nam đã chứng kiến rất nhiều “siêu cổ phiếu” tăng giá bằng lần ( theo phương pháp của DaucoTichtru):

- RAL tăng giá gấp 3 lần, từ vùng giá 70-80 (T8/2020) lên vùng giá 200 hiện nay.

- NTC tăng giá gấp 3 lần, từ vùng giá 100 (T4/2020) lên vùng giá 300 (đầu năm 2021).

- PDR tăng giá gấp 5 lần, từ vùng giá 20 (T4/2020) lên vùng giá 100 hiện nay. (Đây là cổ phiếu DaucoTichtru chưa tư vấn được, mặc dù nhìn lại nó đã đáp ứng đầy đủ tiêu chí theo phương pháp của Chúng Tôi).

Các siêu cổ phiếu đều có đặc điểm chung trước khi bước vào hành trình tăng giá bền bỉ của mình.

Ứng với các cổ phiếu kể trên, Chúng Tôi mạn phép chỉ ra một số đặc điểm tiêu biểu:

Dấu hiệu cơ bản – Tăng trưởng & Gặp thời

“Đằng sau một siêu cổ phiếu luôn là một doanh nghiệp chất lượng, đang ở trong giai đoạn tăng trưởng nhanh, và “gặp thời”.

Founder Tichtru.com – Đoàn Xuân Thạo

Tăng trưởng

Năm 2019, CTCP Bóng đèn Phích nước Rạng Đông gặp hỏa hoạn cháy nhà máy tại trụ sở ở phố Hạ Đình (Hà Nội). Thiệt hại của vụ cháy này là khoảng 200 tỷ đồng, khiến RAL lần đầu tiên trong nhiều năm ghi nhận thua lỗ trong một quý kinh doanh (Quý 4/2019 lỗ 43 tỷ đồng).

Một Nhà đầu tư dài hạn (giống Warrent Bufett) thường thích rót vốn đầu tư khi doanh nghiệp tốt gặp sự cố có thể xử lý. Buffett từng đầu tư vào American Express khi doanh nghiệp này phải bồi thường thiệt hại thay cho công ty con (khiến giá cổ phiếu giảm 50%); hay khi đầu tư vào Cocacola năm 1988, đó là thời điểm mà Cocacola thất bại với sản phẩm New Coke.

Còn ở Việt Nam, trong Case Study PNJ, một quỹ đầu tư dài hạn đã rót vốn bắt đáy PNJ sau khi có thông tin xấu liên quan đến Ngân hàng Đông Á

Sự cố hỏa hoạn đã thúc đẩy RAL tái cơ cấu, đẩy nhanh quá trình “Chuyển đổi số”. Ngay khi bước vào năm 2020, các con số về doanh thu, đặc biệt là Lợi nhuận sau thuế của RAL đã bắt đầu đà tăng trưởng mạnh. Ví dụ, LNST các Quý của năm 2020 lần lượt tăng trưởng 45%, 41%, 8%, 2.4% (loại bỏ thiệt hại từ vụ cháy nhà máy). Sang quý 1/2021 đà tăng trưởng của LNST tiếp tục đạt mức cao là 45%.

Quan trọng là, các động lực tăng trưởng của RAL là khá chắc chắn, không mang tính chộp giật, thời vụ; và dự kiến đà tăng trưởng còn kéo dài nhiều năm tới. Bản thân lãnh đạo của RAL cũng táo bạo đặt kế hoạch doanh thu năm 2025 tăng gấp 4 lần so với năm 2019.

Thiên thời

Đối với PDR – CTCP Phát triển Bất động sản Phát Đạt, thì động lực tăng giá của cổ phiếu lại đến từ “thiên thời” – giống với ngành thép.

Để tránh nền kinh tế rơi vào trì trệ vì đại dịch Covid, Chính phủ đã có nhiều biện pháp kích thích. Chính sách tài khóa thì tăng giải ngân đầu tư công (xây cầu cống, cảng biển, sân bay), còn chính sách tiền tệ là giảm lãi suất cho vay, “bơm tiền” ra thị trường để kích thích sản xuất, tiêu dùng.

Chẳng riêng Việt Nam, các nước lớn trên thế giới cũng đều làm thế cả, từ Hoa Kỳ, Trung Quốc, EU… Lượng tiền bơm ra này khiến giá bất động sản tăng trên toàn thế giới; ở Việt Nam từ 2020 đến nay chứng kiến nhiều nơi sốt đất.

Khác với doanh nghiệp sản xuất (như RAL), các doanh nghiệp phát triển bất động sản như PDR được hưởng lợi lớn từ yếu tố “thiên thời”. Chỉ cần giá bất động sản tăng khoảng 10-20% thì biên lợi nhuận của các dự án sẽ tăng gấp bội, bởi các chi phí lớn khi phát triển dự án bất động sản như “đền bù, giải phóng mặt bằng”, tiền thuế, tiền mua lại dự án… đều đã được chi trả trong quá khứ.

Có nhiều dự án của DN BĐS chi trả tiền thuê đất/đền bù từ cách đây… 10 năm, doanh nghiệp thâu tóm được quỹ đất với giá siêu rẻ (tiêu biểu là PDR, HDC, và Khu Nam Tân Uyên 3 của NTC).

Thời gian hình thành một sản phẩm bất động sản thường kéo dài nhiều năm, với vô vàn trở ngại về pháp lý, thị trường… nên nguồn cung về bất động sản không thể tăng mạnh theo các cơn sốt của thị trường.

Đó là lý do vì sao giá bất động sản thường tăng dài cả thập kỷ, khó xảy ra “khủng hoảng thừa”, và rất ít điều chỉnh sâu như sản phẩm của các ngành khác.

Với bối cảnh lãi suất như hiện nay, xu thế tăng giá bất động sản chưa dừng lại, PDR vẫn xứng đáng là cổ phiếu cần phải theo dõi trong danh mục đầu tư, bên cạnh HDC.

Riêng HPG, ngành thép đã có một đỉnh ngắn chu kỳ năm 2018, kéo dài đến giữa năm 2020, khi dịch Covid vào thời điểm căng thẳng nhất. Các chính sách kích thích kinh tế trong nước nhờ đầu tư công, cùng với giá thép thị trường thế giới tăng vọt (ảnh dưới) nên khiến tình hình kinh doanh các doanh nghiệp thép đột biến.

Các NĐT cần chú ý, đối với HPG, HSG… là các “cổ phiếu chu kỳ”, đạt đỉnh lợi nhuận vào đỉnh chu kỳ ngành kinh doanh. Tất nhiên, đỉnh lợi nhuận này không duy trì dài qua vài quý, nên nếu áp dụng máy móc cách định giá P/E vào các doanh nghiệp chu kỳ thì là sai lầm.

Các cổ phiếu thép sẽ đạt đỉnh tăng trưởng khi P/E ở mức thấp nhất, và ngược lại sẽ tạo đáy khi P/E ở mức cao chót vót.

“Thiên thời” – có được thiên thời thì có được ¾ thiên hạ, đã dành được một nửa chiến thắng. Không có thiên thời, thì dù doanh nghiệp có gắng gượng đến đâu cũng khó mà lại được. Giống như bơi ngược dòng, càng bơi càng mệt mà không đi được bao xa, có khi nhìn lại thì thấy đang thụt lùi.

Chứng khoán như đánh trận, đánh trận muốn thắng thì phải biết “mượn sức trời”. Mượn được sức trời thì không khác nào có được vài chục vạn tinh binh.

Các trận đánh hay trong lịch sử như Bạch Đằng Giang, Rạch Gầm – Xoài Mút… hay kể cả giai đoạn giải phóng đất nước năm 1945, 1975… thì đều dựa vào “thiên thời” thuận lợi mà định đoạt, tất nhiên phải dựa trên nền tảng năng lực của bản thân để tận dụng thời cơ.

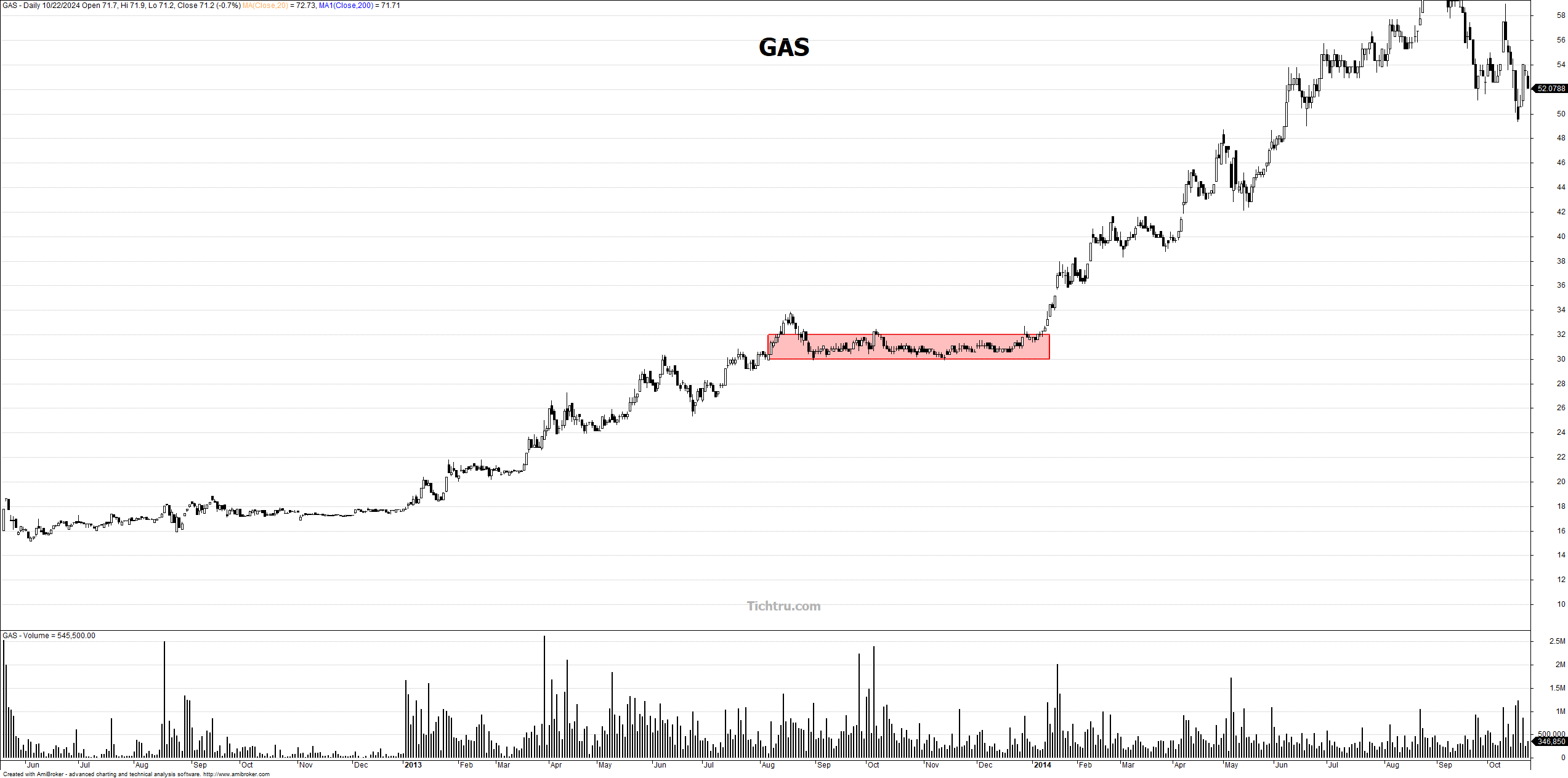

Dấu hiệu kỹ thuật

Các siêu cổ phiếu này ở Việt Nam, còn các mẫu hình kỹ thuật đã được các Nhà phân tích chứng khoán bên Hoa Kỳ thống kê cách đây mấy chục năm.

Như chúng tôi từng chia sẻ, ngành chứng khoán đề cao “kinh nghiệm” chứ không phải “trí thông minh IQ”, hiếm NĐT thành công nào mà có ít hơn 5-7 năm “trả học phí” cho thị trường. Các bài học chỉ được thấm nhuần khi Bạn thực sự mất tiền thịt, trả học phí cho nó.

Các siêu cổ phiếu, thường lộ rõ khi thị trường tạo đỉnh và điều chỉnh mạnh. Lúc này, trước làn sóng tháo chạy của NĐT cá nhân, các CTCK (bán force sell)… ngày càng mãnh liệt, mà cổ phiếu đó vẫn giữ được nền giá, hoặc chỉ điều chỉnh ít, thì hẳn nhiên các cổ đông trung thành phải có lý do mạnh mẽ nào đó để nắm giữ.

Khi giảm giá, có những cổ phiếu rơi thẳng đứng, như “dao nóng xuyên bơ”; nhưng cũng có những “siêu cổ phiếu” lại giảm giá ít? Hoặc xuất hiện các phiên bán tháo thì lại có những lực mua mạnh đổ vào để đỡ giá. Vì sao?

Có phải là do, trong con mắt của nhiều Nhà đầu tư chuyên nghiệp, mức giá này của “siêu cổ phiếu” là rất hấp dẫn. Họ bắt đầu gom vào.

Mạnh mẽ!

Bởi lúc này, họ có thể gom nhiều mà không làm giá tăng lên. Họ có thể gom nhiều với chi phí thấp nhất (vì giá đang giảm), thậm chí họ có thể gom nhiều hơn nữa vì sau đó, cổ phiếu cũng chưa lên ngay mà còn “cò kè” đi ngang, dao động hẹp, thanh khoản cạn kiệt… trong thời gian dài sau đó. Lúc này, các NĐT cá nhân, trading, tư duy ngắn hạn ở cổ phiếu lại thêm một tầng “tra tấn tinh thần” nữa khi phải chây ỳ với một cổ phiếu “không nhúc nhích” vài tháng trời.

Ít người chịu được. Họ bán ra. Những NĐT nhỏ lẻ gan lỳ cuối cùng, thì thường “rụng hàng” vào thời điểm thị trường tạo đáy, giống như NTC mà Chúng Tôi từng lưu ý năm 2020.

Các “siêu cổ phiếu” thường thể hiện sức mạnh kỹ thuật rõ nhất khi thị trường điều chỉnh. Ngay khi thị trường tạo đáy, dần ổn định, chúng cũng thường là các con chiến mã chạy sớm nhất, nhanh nhất, dành nhiều thời gian cho việc tăng giá hơn là điều chỉnh… và chúng cũng thường là mã vượt đỉnh lịch sử sớm nhất.

Một siêu cổ phiếu sẽ chạy bền bỉ hơn nếu sau khi vượt đỉnh, nó quay trở lại “test đỉnh”, kiểm nghiệm lại vùng đỉnh cũ một thời gian trước khi phi lên tiếp.

Đây là giai đoạn giũ bỏ lần cuối các NĐT cá nhân kẹp hàng trên đỉnh trước đó (nay họ đã hòa vốn), các NĐT bắt được đáy mà có tư duy ngắn hạn, đã có lời, mong muốn chốt cũng có thời gian “hoài nghi” và chốt lời.

Giai đoạn hiện tại là thời điểm thị trường chứng khoán đang điều chỉnh sau một thời gian tăng giá bền bỉ. Quá trình điều chỉnh này sẽ làm lộ rõ ra các siêu cổ phiếu giống như giai đoạn 2019-2020 mà Chúng ta phát hiện ra PDR, RAL, NTC.

Chắc chắn, khi bạn tìm ra được một siêu cổ phiếu ưng ý, không khác nào bạn đào trúng một mỏ vàng.

Lược lại lịch sử của TTCK Việt Nam, không hề hiếm các cơ hội có thể giúp bạn thay đổi vị thế tài chính của mình. Đừng nản chí chỉ vì giai đoạn hiện nay thị trường đang suy giảm. Trong bão táp khó khăn, luôn lộ ra các siêu cổ phiếu cường tráng, là cơ hội đổi đời cho bạn ở giai đoạn sau.