Chi tiết mẫu hình

Hammer

Loại

Mô hình nến đơn

Xu hướng

Tăng

Mô tả

Thân nến nhỏ với bóng dưới dài xuất hiện ở cuối xu hướng giảm.

Ý nghĩa

Thể hiện sự từ chối giá thấp hơn. Báo hiệu khả năng đảo chiều tăng, đặc biệt khi được theo sau bởi các cây nến mua mạnh.

Ý nghĩa và cách dùng

Nến Hammer xuất hiện ở cuối một xu hướng giảm, với thân nến nhỏ và bóng dưới dài. Hình dạng này phản ánh khoảnh khắc mà phe bán đẩy giá xuống thấp hơn, nhưng phe mua đã hấp thụ áp lực bán và đẩy giá tăng trở lại trước khi phiên giao dịch đóng cửa. Mô hình này đặc biệt quan trọng để nhận diện các khả năng đảo chiều, vì nó cho thấy phe mua đang bắt đầu lấy lại quyền kiểm soát.

Nến Hammer tiết lộ tâm lý thị trường tiềm ẩn, nơi sự tự tin của phe mua đang dần xuất hiện, dù trước đó phe bán chiếm ưu thế trong một thời gian. Để giao dịch thành công với mô hình này, việc xác nhận đảo chiều bằng các cây nến tiếp theo là rất quan trọng.

Giới thiệu

Vì tầm quan trọng và tính hữu dụng của loại nến này nên Tích Trữ đã sàng lọc, sưu tầm bài viết chuyên sâu về nến Hammer. Chúng ta hãy cùng tìm hiểu.

Thời điểm vào lệnh

Vào lệnh thông minh sau khi có sự xác nhận. Chờ cây nến tiếp theo vượt qua điểm cao nhất của nến Hammer trước khi mua. Sự chậm trễ nhỏ này có thể khiến bạn mất vài bước giá, nhưng giúp bạn tránh được nhiều tín hiệu sai. Điểm vào tốt nhất thường xuất hiện khi giá quay lại gần mức đóng cửa của nến Hammer.

Đặt lệnh dừng lỗ

Đặt dừng lỗ dưới mức thấp nhất của nến Hammer – đó chính là nơi logic của mô hình bị phá vỡ. Thêm một biên độ nhỏ khoảng 10-15 xu để tránh bị quét lệnh do biến động thị trường thông thường. Nếu khoảng dừng lỗ quá rộng, hãy giảm kích thước vị thế thay vì siết chặt mức dừng.

Mục tiêu lợi nhuận

Mức kháng cự gần nhất là mục tiêu hợp lý đầu tiên. Chốt lời một phần tại đây và để phần còn lại chạy đến vùng kháng cự tiếp theo. Những nến Hammer tốt nhất thường dẫn đến những bước giá tăng ít nhất gấp đôi chiều dài của mô hình (từ mức cao đến mức thấp).

Quản lý rủi ro

- Chỉ rủi ro tối đa 1% tài khoản của bạn cho mỗi giao dịch.

- Tăng quy mô khi giao dịch có lợi nhuận, nhưng không bao giờ thêm vào các lệnh thua.

- Duy trì tỷ lệ lợi nhuận/rủi ro tối thiểu 2:1 – bất kỳ tỷ lệ nào thấp hơn đều biến mô hình chiến thắng thành chiến lược thua lỗ theo thời gian.

Hãy nghĩ giao dịch nến Hammer giống như chơi poker – bạn cần nhiều hơn chỉ là lá bài tốt để thắng. Mô hình mang lại lợi thế, nhưng cách bạn sử dụng lợi thế đó mới quyết định kết quả. Xác nhận điểm vào chứng minh sức mạnh của mô hình, dừng lỗ bảo vệ rủi ro, mục tiêu khóa lợi nhuận, và quy mô vị thế giữ bạn sống sót qua những thời điểm khó khăn. Thành thạo bốn yếu tố này, bạn sẽ có một chiến lược giao dịch hoàn chỉnh, không chỉ là một mô hình.

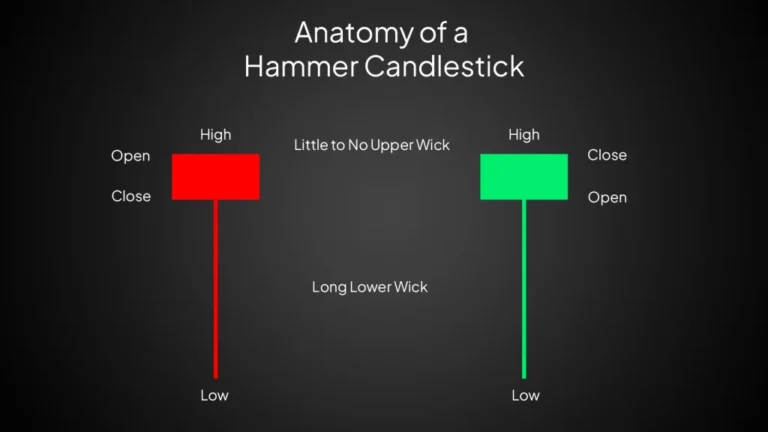

Cấu trúc của nến Hammer

Mô hình nến Hammer đơn giản và dễ nhận biết – đúng như cái tên của nó. Mô hình nến này xuất hiện trong các xu hướng giảm và có ba phần đặc trưng: phần đầu nhỏ (thân nến), phần cán dài (bóng nến dưới), và hầu như không có bóng nến trên. Sự “kỳ diệu” của nến Hammer nằm ở tỷ lệ giữa các phần này.

Phân tích mô hình

- Bóng nến dưới phải dài ít nhất gấp hai lần thân nến.

- Thân nến có thể xanh (tăng giá) hoặc đỏ (giảm giá).

- Bóng nến trên phải rất nhỏ hoặc không tồn tại.

- Xuất hiện sau một xu hướng giảm rõ ràng.

- Các mô hình Hammer tốt nhất có bóng nến dài gấp 3-4 lần thân nến.

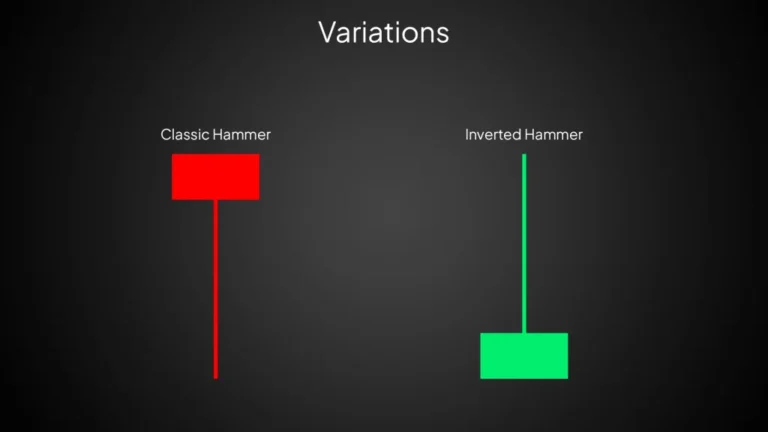

Hai loại nến Hammer

- Hammer cổ điển: Thân nến nhỏ ở phía trên, bóng nến dưới dài.

- Inverted Hammer (Búa ngược): Thân nến nhỏ ở phía dưới, bóng nến trên dài.

Sự khác biệt giữa Hammer cổ điển và Inverted Hammer nằm ở thời điểm và vị trí. Nến Hammer cổ điển thể hiện sức mạnh tức thì của phe mua, trong khi Inverted Hammer gợi ý rằng phe bán đang mất dần lực. Cả hai đều mang tiềm năng đảo chiều tương tự, chỉ khác nhau ở cách thức và động lực thị trường.

Tâm lý thị trường đằng sau mô hình nến Hammer

Mỗi cây nến Hammer kể một câu chuyện về tâm lý thị trường – một trận chiến giữa nỗi sợ hãi và sự tự tin đang diễn ra trong thời gian thực. Mô hình này nắm bắt khoảnh khắc hoàn hảo khi người bán kiệt sức và người mua bước vào với sự quyết đoán. Nó giống như việc chứng kiến thời điểm chính xác khi đám đông ngừng hoảng loạn và bắt đầu suy nghĩ rõ ràng trở lại.

Sự thay đổi động lực

Khi xu hướng giảm chạm đáy, một điều thú vị xảy ra. Người bán, những người đã kiểm soát thị trường, bắt đầu nghi ngờ bản thân. Có lẽ giá đã quá thấp. Có lẽ họ đã đẩy thị trường đi quá xa. Sự nghi ngờ này tạo ra sự do dự, và sự do dự tạo cơ hội. Người mua thông minh nhận thấy điểm yếu này và bắt đầu thử nghiệm bằng cách mua vào với khối lượng nhỏ. Khi ngày càng có nhiều người mua tham gia, sự quyết tâm của người bán tiếp tục suy yếu.

Câu chuyện trong cây nến

- Bóng nến dưới dài: Thể hiện nỗ lực thất bại của người bán trong việc đẩy giá xuống thấp hơn.

- Thân nến nhỏ: Là chiến trường cuối cùng, nơi người mua cuối cùng đã cân bằng và vượt qua áp lực bán.

- Màu thân nến: Xanh lá thể hiện người mua chiến thắng rõ ràng; đỏ cho thấy cuộc chiến vẫn tiếp diễn.

- Bóng nến trên nhỏ hoặc không tồn tại: Cho thấy không có áp lực bán đáng kể ở các mức giá cao hơn.

- Vị trí mô hình: Xuất hiện tại các mức hỗ trợ tiềm năng, nơi dòng tiền thông minh thường can thiệp.

- Cây nến tiếp theo: Xác nhận xem người mua có giữ được quyền kiểm soát hay người bán giành lại thế trận.

Nhận diện mô hình nến Hammer thực sự

Nến Hammer giống như bằng chứng DNA tại hiện trường vụ án. Nó cho ta biết chính xác điều gì đã xảy ra trong giai đoạn giao dịch đó, nhưng chỉ khi ta đọc hiểu đúng cách. Mô hình này hiệu quả vì nó cho thấy khi nào người bán kiệt sức và người mua bước vào. Tuy nhiên, ngữ cảnh quan trọng hơn bản thân mô hình.

Khối lượng giao dịch mạnh kể câu chuyện

- Sự tăng vọt về khối lượng cho thấy áp lực mua thực sự.

- Khối lượng cao hơn 3-5 cây nến trước đó gợi ý khả năng đảo chiều mạnh.

- Nến Hammer với khối lượng thấp thường không có đà tiếp diễn.

- Khối lượng phải đạt ít nhất 150% so với mức trung bình 10 phiên.

- Các cú đảo chiều vào buổi sáng thường có khối lượng tốt hơn so với buổi chiều.

- Khối lượng giao dịch trước giờ mở cửa có thể gợi ý về các thiết lập Hammer tiềm năng.

Những mô hình giả và cách tránh chúng

- Hammer không hoàn chỉnh: Bóng nến dưới chỉ dài gấp 1,5 lần thân nến.

- Hammer trong thị trường đi ngang: Hình thành khi thị trường không có xu hướng giảm rõ ràng.

- Hammer cô độc: Xuất hiện mà không có mức hỗ trợ gần đó.

- Bẫy khối lượng: Hình dạng hoàn hảo nhưng khối lượng yếu.

- Hammer với khoảng trống: Hình thành sau một khoảng trống giảm giá, ít đáng tin cậy hơn.

- Hammer cuối ngày: Xuất hiện trong giờ giao dịch cuối, thường thiếu đà tiếp diễn.

Hãy nhớ rằng, nến Hammer thực sự cần ba yếu tố: hình dạng đúng, khối lượng mạnh, và ngữ cảnh phù hợp. Thiếu bất kỳ yếu tố nào, bạn có thể đang nhìn vào một tín hiệu giả, và điều đó có thể khiến tài khoản của bạn tổn thất. Giống như một thám tử giỏi, hãy xây dựng “hồ sơ vụ án” với nhiều bằng chứng trước khi hành động.

Giao dịch với tín hiệu nến Hammer

Thời điểm vào lệnh

Vào lệnh thông minh sau khi có sự xác nhận. Chờ cây nến tiếp theo vượt qua điểm cao nhất của nến Hammer trước khi mua. Sự chậm trễ nhỏ này có thể khiến bạn mất vài bước giá, nhưng giúp bạn tránh được nhiều tín hiệu sai. Điểm vào tốt nhất thường xuất hiện khi giá quay lại gần mức đóng cửa của nến Hammer.

Đặt lệnh dừng lỗ

Đặt dừng lỗ dưới mức thấp nhất của nến Hammer – đó chính là nơi logic của mô hình bị phá vỡ. Thêm một biên độ nhỏ khoảng 10-15 xu để tránh bị quét lệnh do biến động thị trường thông thường. Nếu khoảng dừng lỗ quá rộng, hãy giảm kích thước vị thế thay vì siết chặt mức dừng.

Mục tiêu lợi nhuận

Mức kháng cự gần nhất là mục tiêu hợp lý đầu tiên. Chốt lời một phần tại đây và để phần còn lại chạy đến vùng kháng cự tiếp theo. Những nến Hammer tốt nhất thường dẫn đến những bước giá tăng ít nhất gấp đôi chiều dài của mô hình (từ mức cao đến mức thấp).

Quản lý rủi ro

- Chỉ rủi ro tối đa 1% tài khoản của bạn cho mỗi giao dịch.

- Tăng quy mô khi giao dịch có lợi nhuận, nhưng không bao giờ thêm vào các lệnh thua.

- Duy trì tỷ lệ lợi nhuận/rủi ro tối thiểu 2:1 – bất kỳ tỷ lệ nào thấp hơn đều biến mô hình chiến thắng thành chiến lược thua lỗ theo thời gian.

Hãy nghĩ giao dịch nến Hammer giống như chơi poker – bạn cần nhiều hơn chỉ là lá bài tốt để thắng. Mô hình mang lại lợi thế, nhưng cách bạn sử dụng lợi thế đó mới quyết định kết quả. Xác nhận điểm vào chứng minh sức mạnh của mô hình, dừng lỗ bảo vệ rủi ro, mục tiêu khóa lợi nhuận, và quy mô vị thế giữ bạn sống sót qua những thời điểm khó khăn. Thành thạo bốn yếu tố này, bạn sẽ có một chiến lược giao dịch hoàn chỉnh, không chỉ là một mô hình.

Bẫy tín hiệu sai

- Giao dịch nến Hammer trong thị trường đi ngang và không có xu hướng.

- Vào lệnh trước khi cây nến tiếp theo xác nhận.

- Bỏ qua yêu cầu về khối lượng giao dịch.

- Giao dịch ngược với xu hướng chính của thị trường.

- Giao dịch gần thời điểm công bố báo cáo tài chính lớn.

- Ép giao dịch với các cổ phiếu thanh khoản thấp.

- Theo đuổi nến Hammer sau khoảng trống giá giảm mạnh (gap down).

Phân tích những bẫy này:

Phần lớn tín hiệu sai xảy ra khi nhà giao dịch tập trung quá nhiều vào mô hình mà bỏ qua các yếu tố khác. Ví dụ, trong thị trường đi ngang, giá chỉ dao động lên xuống mà không có xu hướng rõ ràng, tạo ra rất nhiều nến Hammer không có giá trị.

Hoặc giao dịch ngược xu hướng chính – giống như bơi ngược dòng, bạn có thể tiến bộ và vẫn kiếm được lợi nhuận, nhưng có phải việc bơi ngược dòng chảy là rất mệt mỏi và là lựa chọn không không ngoan không?

Bẫy khối lượng cũng là cái bẫy phổ biến. Một nến Hammer hoàn hảo nhưng không có khối lượng giống như một chiếc xe không có động cơ – nó trông đúng nhưng không thể di chuyển được. Và những nến Hammer xuất hiện sau các khoảng trống giá giảm (gap down) cũng rất hấp dẫn, nhưng thường cần thời gian ổn định trước khi bất kỳ mô hình đảo chiều nào trở nên đáng tin cậy. Vũ khí tốt nhất của bạn là sự kiên nhẫn. Chờ đợi các thiết lập đáp ứng đầy đủ tiêu chí, không chỉ một vài yếu tố.

Bức tranh lớn hơn

Thị trường vận động theo xu hướng và chu kỳ. Một nến Hammer hoàn hảo sẽ vô nghĩa nếu nó hình thành ngay tại một mức kháng cự lớn hoặc trong lúc thị trường đang bán tháo mạnh.

Hãy kiểm tra biểu đồ hàng ngày trước khi giao dịch nến Hammer trên khung giờ ngắn. Kiểm tra biểu đồ hàng tuần trước khi giao dịch trên khung hàng ngày. Thói quen đơn giản này sẽ giúp bạn tiết kiệm nhiều tiền hơn bất kỳ giao dịch thắng nào có thể mang lại.

Những sai lầm về kích thước vị thế

- Rủi ro quá nhiều trên một giao dịch.

- Thêm vào các vị thế thua lỗ.

- Đặt vị thế quá lớn với mức dừng lỗ hẹp.

- Không giảm vị thế khi giao dịch có lợi nhuận.

- Sử dụng cùng một kích thước cho mọi thiết lập giao dịch.

- Giao dịch khối lượng lớn trong thị trường biến động mạnh.

Những sai lầm này có vẻ rõ ràng trên lý thuyết, nhưng chúng vẫn lặp đi lặp lại trong giao dịch thực tế.

Biện pháp phòng ngừa tốt nhất? Đó là phải có một kế hoạch rõ ràng trước mỗi giao dịch và kỷ luật để thực hiện nó. Hãy nhớ rằng, bảo vệ vốn quan trọng hơn việc nắm bắt mọi cơ hội. Thị trường sẽ mang đến các nến Hammer mới mỗi tuần, nhưng chỉ khi bạn vẫn còn tồn tại để giao dịch.

Kết luận

Nến Hammer chỉ là một trong nhiều công cụ mạnh mẽ trong kho vũ khí của nhà giao dịch. Hiểu rõ từng chi tiết và áp dụng nó một cách kỷ luật sẽ giúp bạn nắm bắt các điểm đảo chiều quan trọng và cải thiện kết quả giao dịch.

Tuy nhiên, việc hiểu mô hình nến Hammer và áp dụng một cách bài bản cần đòi hỏi bạn nghiêm túc trong việc học hỏi, nắm chắc kiến thức, và không ngừng rút kinh nghiệm trong giao dịch thực tế.

Nếu bạn nghiêm túc với việc giao dịch? Hãy khám phá các khóa học của Tích Trữ, nơi bạn có thể tìm hiểu các mô hình mang tính đột phá khác, từ nến Doji đến nến Engulfing. Mỗi mô hình đều có lợi thế riêng – hãy học, thành thạo, và đưa giao dịch của bạn lên tầm cao mới!

Câu hỏi thường gặp

Màu sắc thân nến Hammer có quan trọng không?

Cả thân xanh (tăng) và thân đỏ (giảm) đều có hiệu quả, nhưng thân xanh cho thấy phe mua kiểm soát mạnh mẽ hơn.

Tôi nên chờ bao lâu trước khi vào lệnh?

Hãy chờ cây nến tiếp theo vượt qua mức cao nhất của nến Hammer trước khi vào lệnh.

Nến Hammer có hoạt động trong mọi thị trường không?

Có, nhưng bạn nên tập trung vào các cổ phiếu có thanh khoản cao và các cặp tiền mã hóa chính.

Khối lượng giao dịch có thực sự quan trọng không?

Có – khối lượng mạnh xác nhận áp lực mua thực sự, trong khi khối lượng thấp thường dẫn đến tín hiệu thất bại.

Tôi có nên thêm vào vị thế nếu giao dịch hiệu quả không?

Có, nhưng chỉ thêm vào sau khi giao dịch đã có lợi nhuận rõ ràng.

Trust Code Package

Công cụ phát hiện mẫu hình nến và hệ thống giao dịch